老後の資金計画は、誰もが抱える重要なテーマです。退職後に穏やかで不安のない生活を送るためには、どれくらいの資金が必要でしょう。老後資金がいくら必要かは、収入や生活状況、家族構成により異なりますが、おおよそ目安を計算できます。夫婦2人の場合には4,500万円、単身者でも2,500万円が1つの目安であり、後ほど公的な資料を用いて詳しく試算します。

しっかり備えても、予期せぬ出費や医療、介護のリスクもあります。豊かな老後のライフプランを立てたいなら生活コストだけでは足りず、余裕資金も大切です。定年後も変わらぬ生活を維持するには、貯蓄だけでなく、投資や生命保険、資産運用も踏まえて収支計画を立てる必要があります。

今回は、老後資金がいくら必要になるのか、その目安や計算方法を解説します。将来に備えた賢い資産形成のコツについても触れますのでぜひ参考にしてください。

老後資金はいくら必要になる?

老後資金が2,000万円必要といわれていましたが、生活レベルの向上や物価高、時代の変化によって、今やもっと多くの資金が必要となりました。本解説の通り、夫婦2人の場合には4,500万円、単身者でも2,500万円が1つの目安となります。もちろん、ゆたかな生活をしようとすればもっと必要となることもあります。

本解説では、上記の目安について、公的な資料を用いて、詳しく試算していきます。なお、老後資金がいくら必要になるのかは人それぞれであり、具体的には以下の要素を考慮したシミュレーションをする必要があります。

- 平均寿命と健康寿命

- 生活費や医療費の内訳

- 継続して生じる税金や社会保険料

- 夫婦それぞれの年金受給額

- 定年後の生活スタイル

- 生活レベルに応じた住宅費用

- 節約と贅沢、娯楽のバランス

- 介護を要する場合の追加資金

- 緊急の予期せぬ出費への備え

年金や不動産収入、投資収入などの定期的な収入源や、子どもや親族からの支援の有無によってもシミュレーション結果は変わるので注意しましょう。重要なのは、それぞれの生活水準に応じた老後資金の目安額を設定することであり、万人共通の画一的な答えがあるわけではありません。

終活の基本について

老後資金の安心の目安は?シミュレーションで理解する

以下に、公的なデータに基づいた用意すべき老後資金の目安を、夫婦2人の場合と独身一人暮らし(おひとりさま)の場合に分けて解説します。

なお、あくまで試算例に過ぎず、個々の事情を正確に反映したものではありません。より精密なシミュレーションは、ファイナンシャルプランナーなどの専門家に相談してください。

夫婦2人の場合、老後資金はいくら必要?

まず、夫婦2人のケースで、必要となる老後資金を、公的データをもとに計算します。

老後の生活費と必要額を計算する

総務省「家計調査」では、2023年10~12月期における消費支出は月額27万3,103円(約28万円)とされます。あくまで日常の生活費の最低額であり、ゆとりある生活をしたいなら上乗せが必要です。

公益財団法人生命保険文化センターの調査では、ゆとりある老後生活の費用として、最低日常生活費のほかに平均14.8万円(約15万円)が必要とされているのを参考にすれば、トータルでの生活費はおよそ43万円を確保すべきという計算になります。

不足する費用を計算する

以上より、ゆとりある老後を送るのに、年金だけでは毎月20万5,000円(=43万円-22万5,000円)不足します。

仮に65歳~80歳までを「老後」と考えると、3,690万円(=20万5,000円×12ヶ月×15年)を用意すべきです。なお、日本人の平均寿命は2022年時点で男性が81.05歳、女性が87.09歳なので、便宜上80歳を寿命としました。

緊急の予期せぬ出費を考える

夫婦の一方または両方が介護を必要とする場合の費用にも備えるべきです。

生命保険文化センターの調査によれば、自宅の改造や介護用ベッドの購入費など一時的な費用の合計は平均74万円、月々の費用は平均8万3,000円とされます。平均の介護期間は5年1ヶ月であるため、仮に5年間介護するとトータルで572万円(=74万円+8万3,000円×60ヶ月)かかる計算です。

結論:必要となる老後資金は4,300万円

以上のことから、夫婦2人が安心して暮らし、必要な介護を受けて天寿を全うするのにかかる費用は4,300万円(3700万円+600万円)という計算になります。

次に、年金、退職金や投資などを考慮して、この不足額を貯めるためのプランを検討しましょう。

将来受け取れる年金額を確認する

老後資金として貯蓄すべき金額を決めるために、まず年金額を確認します。先程平均で月22万5,000円と説明しましたが、具体的に将来受け取れる年金の見込額は日本年金機構から毎年送られる「ねんきん定期便」やインターネットサービス「ねんきんネット」で確認できます。

退職金を確認する

まだ仕事をしている方は、退職金の見込み額も確認する必要があります。退職金は、勤務先の就業規則や賃金規程、退職金規程で確認できます。これら規程類はいずれも、職場に備え付けることが義務付けられており、場所がわからなければ勤務先の人事・総務担当者に確認してください。

企業によりますが、退職金には次の制度があります。

- 最終給与連動方式

退職時の基本給に対して、勤続年数や年齢・退職事由などを考慮して計算する。 - 全期間平均給与方式

入社~退職するまでの全期間の月例賃金(基本給)を平均化し、その額を計算に反映させる。 - 別テーブル方式

退職金を計算するための賃金テーブルを使い、そこに勤続年数や年齢・退職事由などを考慮して計算する。 - 勤続年数別定額方式

基本給は考慮せず、勤続年数によって一定の退職金を毎年積み立てていく方法で計算する。 - ポイント制方式

企業が1年ごとに従業員にポイントを付与し、退職までに貯まったポイントに基づき退職金を計算する。

受け取れそうな退職金額がわかったら、そのうちどのぐらいの額を資産運用に回すかも考えましょう。

必要額を賄うための資産運用

ここまでできたら「老後の生活と介護に必要な金額」と「年金や退職金で賄える金額」の差額がわかり、それを埋める手段を考えます。NISAなど金融資産への投資をしたり、iDeCoなどの私的年金や民間の年金保険を使ったりするのが代表的な手段です。

注意すべきは、投資や私的年金、民間の年金保険は損する可能性もあること。特に、国内外の情勢の変化により相場が急落したり、保険会社の運用利回りがふるわず返戻率が100%を割ったりするリスクはゼロではありません。リスク分散のために値動きの異なる金融商品を組み合わせてポートフォリオを構築するなど、相応の配慮が必要です。

夫婦2人の老後を計画する場合には、子供たちからのサポートのある場合も多いでしょう。

子供の援助を受けられるなら、自分たちで用意する金額は減らせますが、十分な理解を得て進めないとトラブルのもとです。逆に、子供に財産を残せる場合も、不平等な扱いをすると不満になり、遺産分割でもめるケースもあります。生前から話をして不公平さを感じさせないよう調整するとともに、もめそうなら遺言を残すのも有効です。

遺産分割がもめる理由について

独身(おひとりさま)の場合、老後資金はいくら必要?

一方、独身の場合、老後資金はいくら必要になるかを考えてみましょう。

老後に不足する資金を計算する

総務省「家計調査」によれば、2023年10月~12月における単身世帯の1ヶ月あたりの消費支出は17万1,961円でした(約17万2,000円)。先程の夫婦2人の場合の半分と見積もると、ゆとりある生活をするのに必要は費用は7万5,000円、標準的な年金額は11万2,000円となります

すると、毎月の不足額は13万5,000円となり、65歳~80歳までの不足額は2,430万円(=13万5,000円×12ヶ月×15年)となります。

独身(おひとりさま)の特殊事情を考慮して備える

基本の考え方は夫婦のケースと同じですが、独身ならではの特殊な事情も配慮すべきです。養う人数が少ない分費用がかからずに済みそうですが、多くの場合、夫婦よりも単身者の方がリスクが高く、甘く見てはいけません。

まず、独身で一人暮らしだと、病気やけがに遭っても家族のサポートが受けられません。入院時に必要な自己負担額も多めに見積もるべきです。公益財団法人生命保険文化センターの調査では、入院時の1日あたりの自己負担費用は平均20,700円とされますが、おひとりさまに必要な額は、少し余裕を持って3万円程度と見積もります。

また、おひとりさまの場合、相続計画と老後の資産の扱いも重要です。

兄弟姉妹や甥・姪など頼めそうな家族・親族いる場合、元気なうちに任意後見契約を結び、財産の管理・運用・処分を任せる体制を作っておくと病気などで判断能力が低下するリスクに備えられます。兄弟姉妹や甥・姪がいない、頼めそうにない方は、弁護士などの専門家と任意後見契約を結ぶことも可能です。

独身で単身者の場合には、誰に財産を残すかもよく検討しておきましょう。

内縁の配偶者や世話になった友人など、家族以外に財産を残すことを希望するなら、生前贈与もしくは遺贈(遺言による贈与)を検討してください。また、兄弟姉妹には遺留分がないため、遺言を残せば、兄弟姉妹に遺産を相続させない選択をすることができます。

おひとりさまの終活について

老後資金の安心のための備え方とは?

老後を安心して迎えるためには、まず、現状を把握し、その上でやるべきことを整理するのが重要です。具体的に何をすれば良いのか詳しく解説します。

まずは老後のライフプランを立てる

まずは老後のライフプランを立てましょう。基本的な手順は、次の通りです。

- ライフイベントを予想する

- 家族全員の年齢を整理する

- 将来の収入を予想する

- 将来の支出を予想する

- 将来の収支と貯蓄残高を計算する

将来の支出を可能な限り正確に予想するためには、以下の点にも留意しましょう。

- 自分の健康状態と家族構成の変化を織り込む

- 趣味や社会活動にかかる費用も将来の支出に含める

- 住宅ローンや借金の完済計画に基づく毎年の返済額を調べる

- 介護や医療にかかる費用も見積もって支出に織り込む

終活で考えるべきお金のことについて

老後資金を貯める

なにはともあれ、備えのための貯金は必須となります。老後のための資金を貯める方法について、わかりやすく説明します。

- 現状の把握

まずは自分の現在の財務状況を正確に把握してください。収入と支出をリストアップし、毎月いくら貯蓄に回せるかを見積もります。 - 目標の設定

老後のライフプランに応じて、目標となる貯蓄額を見積もります。目標がある方が、節約して貯め続けるのではなく、余裕をもって趣味やレクリエーション費用とのバランスを保てます。 - 定期的な貯蓄計画

目標に到達するための貯蓄は、定期的にするのが基本です。月々の貯蓄額を定め、自動的に貯蓄口座へ振り分けるのがお勧めです。少額でも構わないので、継続が大切です。 - 継続的な見直し

経済状況や個人のライフステージの変化に合わせて、定期的に貯蓄計画を見直すことが大切です。目標に向かって順調に進んでいるか、もしくは、調整が必要かをチェックしましょう。

年金とその他の収入を考慮して生活費を見直す

ライフプランにおいては、将来の収入の予想も重要になります。公的年金の受取額と受給開始年齢は正確に計算してください。予想より受取額が少なかったり、受給開始年齢が遅かったりすると計算が狂ってしまいます。

ライフプランを立てた結果、将来の収支と貯蓄残高に不安が残るなら、生活費の見直しは急務となります。次の施策をできる範囲で講じておいてください。

- 私的年金や不動産収入など、老後にも対応できそうな収入源を確保する

- 固定費(住居、光熱費、通信費等)と変動費(食費、娯楽費等)を見積もり、質が落ち過ぎない範囲で削減する

資産形成をする

老後資金を効率的に確保するためには、NISAや保険、iDeCoなどの資産形成も取り入れましょう。

資産形成は、リスク分散のために「長期分散投資」を心がけるのがポイントです。異なる値動きをする複数の金融商品を組み合わせれば、相場が急変してもすべての金融商品の価値が暴落するわけではありません。また、価格が安い時は多く、高い時は少しずつ購入する「ドルコスト平均法」によれば平均購入価格も抑えられます。投資による資産形成は長期的に効果を発揮するので、少しずつでも良いので早めに始めると良いでしょう。

なお、資産形成の選択肢は以下の通りです。詳しくは「老後に備える運用方法のポイント」で後述します。

- 個人年金保険

民間保険会社が販売する商品で、満期を迎えたら一括もしくは毎月など定期的に年金が受け取れる。 - NISA

少額投資非課税制度のことで、一定の条件を満たす専用口座を通じて金融商品を運用すれば運用益・売却益が非課税になる。 - iDeCo

個人型確定拠出年金のことで、毎月一定額の拠出金を積み立て運用し、60歳以降になったら年金として受け取る。 - 生命保険

民間の保険会社が販売する商品で、死亡時や解約時に保険金もしくは返戻金としてまとまった金銭を受け取る。

老後資金のリアルな現状と80歳までの資産形成のシミュレーション

あらかじめ用意した老後資金が足りるかどうかは、その人が置かれた状況次第の部分もあるため画一的に「これだけあれば大丈夫」とは言い切れません。しかし、ある程度の備えをして老後を迎えるのと、そうでないのとでは歴然とした差があるのも事実です。

ここでは、老後資金のリアルな現状と80歳までの資産形成のシミュレーションの成功例と失敗例を紹介します(なお、運用益についての税金は考慮せず、年1回の複利計算を前提とします)。

成功例

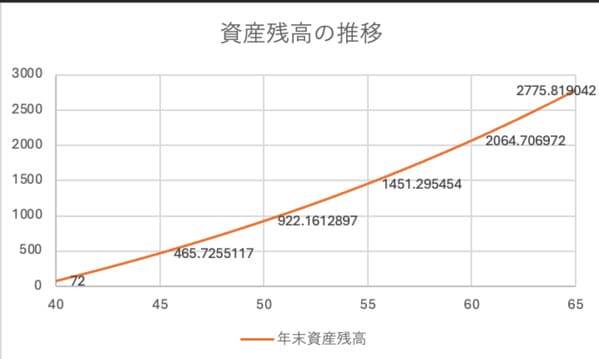

「老後資金が足りなくなると嫌だから」と、40歳から夫婦で合計毎月6万円ずつ積立を開始し、年3%で運用した家族の場合、最終的には2,775万円を、老後資金として蓄えることができます。

詳しいシミュレーション

| 年齢 (歳) | 年末資産残高(万円) |

|---|---|

| 40 | 72 |

| 41 | 146.16 |

| 42 | 222.5448 |

| 43 | 301.2211 |

| 44 | 382.2578 |

| 45 | 465.7255 |

| 46 | 551.6973 |

| 47 | 640.2482 |

| 48 | 731.4556 |

| 49 | 825.3993 |

| 50 | 922.1613 |

| 51 | 1021.826 |

| 52 | 1124.481 |

| 53 | 1230.215 |

| 54 | 1339.122 |

| 55 | 1451.295 |

| 56 | 1566.834 |

| 57 | 1685.839 |

| 58 | 1808.415 |

| 59 | 1934.667 |

| 60 | 2064.707 |

| 61 | 2198.648 |

| 62 | 2336.608 |

| 63 | 2478.706 |

| 64 | 2625.067 |

| 65 | 2775.819 |

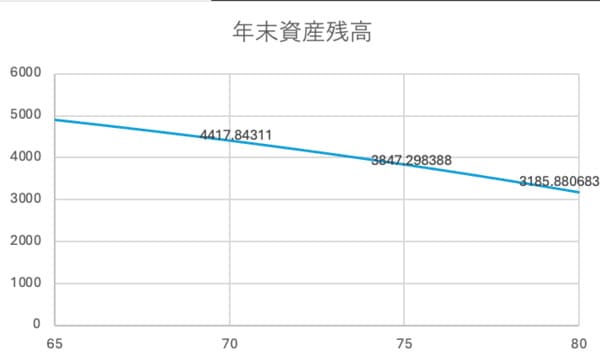

上記の貯蓄に加え、65歳の定年時に、退職金として3,000万円受け取り、住宅ローン700万円の返済と2人での旅行に75万円を使ったとしても、定年直後の保有資産は5,000万円の状態で、老後生活を始めることができます。

すると、毎月20万円取り崩しても、残額を利回り年3%で運用し続ければ、80歳になってもなお資産残額は3,185万円と十分余裕があります。80歳で夫が亡くなっても、二人の息子に800万円ずつ財産を相続させることができ、比較的余裕のある老後を送れます。なお、介護費用については息子2人が「おふくろに何かあったら出せるぐらいはお金があるから心配するな」と言われたので、あまり心配がなさそうです。

成功例の老後についても、年齢ごとの年末資産残高をまとめてみました。

詳しいシミュレーション

| 年齢 (歳) | 年末資産残高(万円) |

|---|---|

| 65 | 4910 |

| 66 | 4817.3 |

| 67 | 4721.819 |

| 68 | 4623.47357 |

| 69 | 4522.177777 |

| 70 | 4417.84311 |

| 71 | 4310.378404 |

| 72 | 4199.689756 |

| 73 | 4085.680449 |

| 74 | 3968.250862 |

| 75 | 3847.298388 |

| 76 | 3722.717339 |

| 77 | 3594.39886 |

| 78 | 3462.230825 |

| 79 | 3326.09775 |

| 80 | 3185.880683 |

老後2,000万円問題について

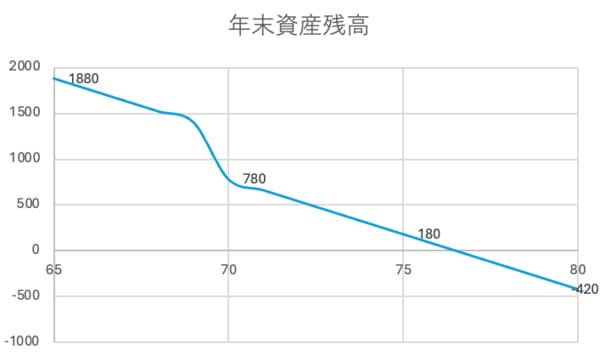

失敗例

独身で、上場企業勤めで生活に困っていなかったために甘くみて、貯蓄はせず定年を迎えた方の例です。定年退職時には退職金として3,000万円を受け取り、1,000万円で住宅ローンを完済。保有資産2,000万円の状態で老後が始まりました。

しばらくは毎月10万円を取り崩して生活していましたが、70歳で事態が一変。3つ上の兄が介護生活に入り、介護費用の足しにと500万円を贈与したことが老後破産の引き金に。資産運用にも興味なく、貯金を取り崩し続け、77歳6ヶ月で資金が尽きてしまいました。見かねた甥(兄の息子)が気にかけて生活費を補填してくれたものの、決して自由とは言えない老後生活を送ることとなりました。

失敗例の場合の年齢ごとの年末資産残高をまとめてみました。

詳しいシミュレーション

| 年齢 (歳) | 年末資産残高 (万円) |

|---|---|

| 65 | 1880 |

| 66 | 1760 |

| 67 | 1640 |

| 68 | 1520 |

| 69 | 1400 |

| 70 | 780 |

| 71 | 660 |

| 72 | 540 |

| 73 | 420 |

| 74 | 300 |

| 75 | 180 |

| 76 | 60 |

| 77 | -60 |

| 78 | -180 |

| 79 | -300 |

| 80 | -420 |

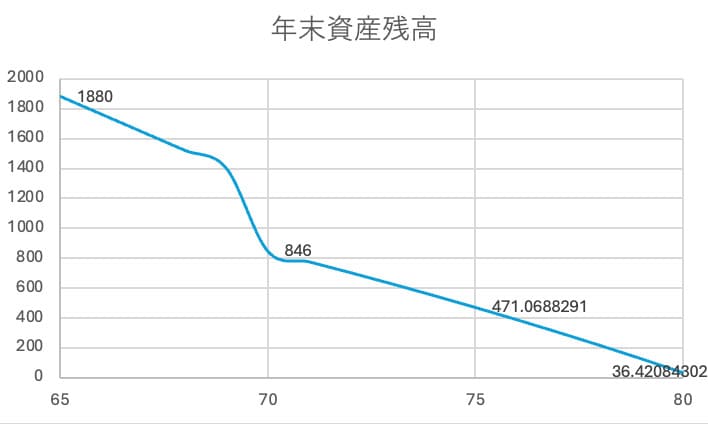

では、70歳以降は少し節約しつつ、資産運用を始めたら、残高がどう変わるか考えてみましょう。兄の介護費用として500万円を払い、残高が900万円になったところから、毎月の取崩し額を8万円、残額は利回り年3%で運用するものとして資産残高を計算しなおしたのが以下の試算です。

詳しいシミュレーション

| 年齢 (歳) | 年末資産残高 (万円) |

|---|---|

| 65 | 1880 |

| 66 | 1760 |

| 67 | 1640 |

| 68 | 1520 |

| 69 | 1400 |

| 70 | 846 |

| 71 | 775.38 |

| 72 | 702.6414 |

| 73 | 627.720642 |

| 74 | 550.5522613 |

| 75 | 471.0688291 |

| 76 | 389.200894 |

| 77 | 304.8769208 |

| 78 | 218.0232284 |

| 79 | 128.5639253 |

| 80 | 36.42084302 |

余裕があるとは言えませんが、資産残高がゼロになるスピードを多少減らすことは可能です。

老後資金の運用方法のポイント

日本では20歳を迎えると、基礎年金、厚生年金、共済年金などの公的年金に加入しなくてはいけません。国による最低限の保障として設けられた制度ですが、毎月受け取れる額はそう多くなく、年金だけで生活するのはやや不安があります。

そのギャップを埋めるための手段として資産形成は有効ですが、どのような方法を使うかは人それぞれです。ここでは、老後における資産運用のポイントを解説します。

国民年金基金、小規模企業共済

国が運営する制度のうち、公的年金の上乗せ分として利用できるのが国民年金基金および小規模企業共済です。

国民年金基金とは、国民年金第1号被保険者(自営業・フリーランス)などが利用できる、毎月一定額の掛金を払うことで、将来受け取れる年金額を増やせる制度を指します。小規模企業共済とは、中小企業基盤整備機構(中小機構)が運営する、中小企業の経営者や個人事業主などの積立による退職金制度であり、積み立て額に応じて、廃業時に共済金を受け取れます。

なお、国民年金基金および小規模企業共済の掛金は、どちらも全額所得控除が可能であり、所得税や住民税の節税につながるのがメリットのひとつです。

個人年金保険

個人年金保険とは、民間保険会社が販売する商品で、契約時に決めた一定の年齢から年金が受け取れるものを指します。また、払い込んだ保険料に応じて一定額を所得から差し引ける(生命保険料控除)ので、その分所得税・住民税の節税につながるのもメリットです。

個人年金保険を選ぶ際は、以下のポイントに留意しましょう。

種類

個人年金保険を受け取れる年金の額と期間とで分類すると、さらに細かく4種類に分けられます。

- 終身年金保険

一生涯にわたり年金を受け取れる。 - 確定年金保険

契約時に確定した期間内であれば、被保険者の生死にかかわらず年金を受け取れる。 - 定額年金保険

保険会社の定める固定利率で運用され運用実績にかかわらず契約時に将来の給付金が確定する。 - 変額年金保険

保険会社の運用実績によって受け取る年金額が変わる。

また、年金を受け取れる期間という観点では、被保険者が一生涯に渡り年金を受け取れる「終身型」と、5年、10年など決まった期間だけ年金を受け取れる「有期型」に分類可能です。

返戻率

返戻率とは、支払った保険料に対してどれだけ保険金・給付金が得られるのかという割合です(返戻率=受け取れる年金の総額÷支払った保険料の総額×100)。数値が大きいほどリターンも大きいという意味です。できるだけ返戻率の高い商品を選ぶ方が将来受け取れる年金額も大きくなります。

投資信託

投資信託とは、投資家から集めた資金を取りまとめ、ファンドマネージャーが金融商品への投資・運用を行い、その運用の成果を分配金・償還金として受け取る金融商品のことです。組み込む資産によりさらに以下のように細かく分類できます。

- バランス型

国内外株式・債権、不動産投資信託などさまざまな資産に投資する。 - 株式型

主に国内外の株式に投資する。 - 債券型

主に国内外の公社債などに投資する。

投資信託を選ぶときは、リスクとリターンを考えましょう。リターンとは投資により得られる収益で、リスクはリターンの振れ幅を指します。リターンが大きければリスクも大きいと考えましょう。投資信託のリスクとリターンは、投資対象とする資産や地域により決まる仕組みです。また、投資信託を選ぶ際は、手数料や運用実績にも着目しましょう。

加えて、投資信託のメリットのひとつに、毎月少額から長期分散投資ができることがあげられます。1,000円など少額から購入できるサービスも出てきているので、年齢が若いうちから勉強の一環としてチャレンジしてみましょう。

NISA、iDeCoを活用した資産運用

NISAやiDeCoも老後資金形成のために積極的に活用したいところです。

NISAとは少額投資非課税制度のことで、専用の口座を通じて金融資産の購入・運用・売却を行えば、一定の条件のもと運用益・売却益が非課税になる制度を指します。非課税なので手取りの運用益・売却益が大きくなるので、その部分を再投資に回せばさらに効率的に資産を増やせます。

ただし、以下の点には注意しましょう。

- NISA口座は1人1口座しか開設できない

- 他の証券口座で運用している商品の移管はできない

- 他の証券口座で損失が生じてもNISA口座とは損益通算できない

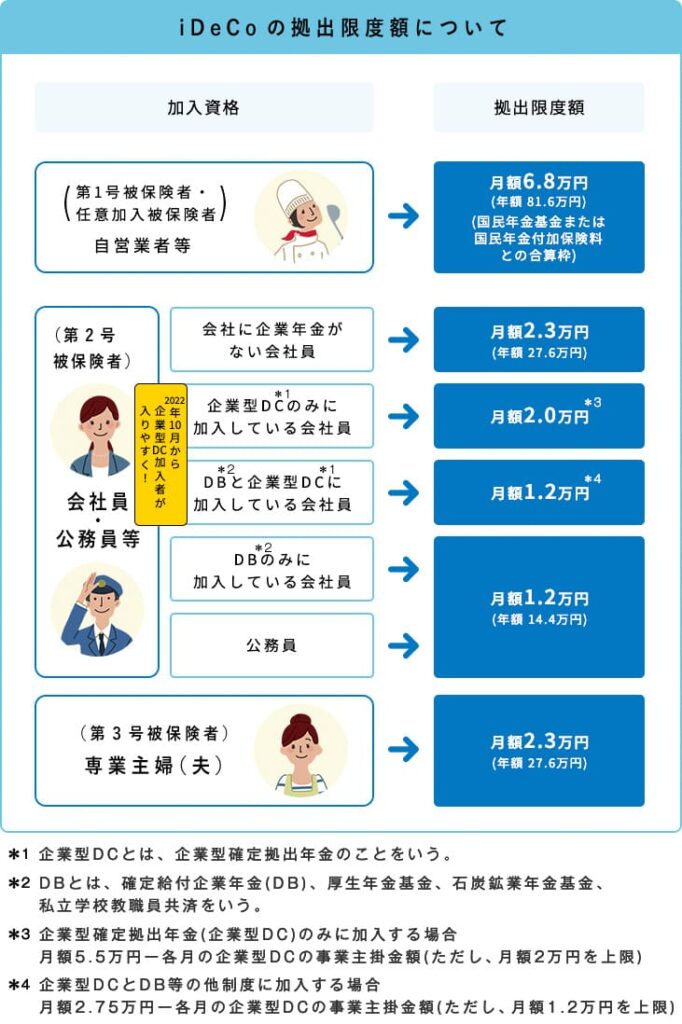

一方、iDeCoとは個人型確定拠出年金のことです。毎月一定額の拠出金を積み立てて投資信託などの金融資産で運用し、60歳以降になったら年金として受け取ることができます。なお、毎月の掛金の拠出上限額は、職業(正確には国民年金の加入資格)や勤務先での企業年金の導入状況によって異なるのが大きな特徴です。

まとめ

本解説では、老後資金としていくらが必要かを解説し、安心のためどのように備えたらよいのか、ポイントを解説しました。

老後について効果的に準備するには、自身の財務状況を把握し、必要な資金の目標を設定することが重要です。計画的な貯蓄と、賢い投資、日常の節約、そして社会保障制度の理解といった考慮事項をあわせることによって、将来の安心した生活の基盤を築くことができます。継続的な計画の見直しを行いながら、着実に老後資金を蓄えていくことが、安定した将来への鍵となります。